Jak rozliczyć podatek od kryptowalut za 2022 rok?

Ubiegły rok nie był dla inwestorów kryptowalutowych zbyt dobry, ale jeśli udało się nam wygenerować zyski mimo trwającej od wielu miesięcy bessy musimy się z nich należycie rozliczyć. Będąc rezydentem podatkowym w Polsce mamy obowiązek prawny zapłacić odpowiedni podatek od naszych dochodów z tego tytułu.

Podatek od kryptowalut - formularz PIT-38

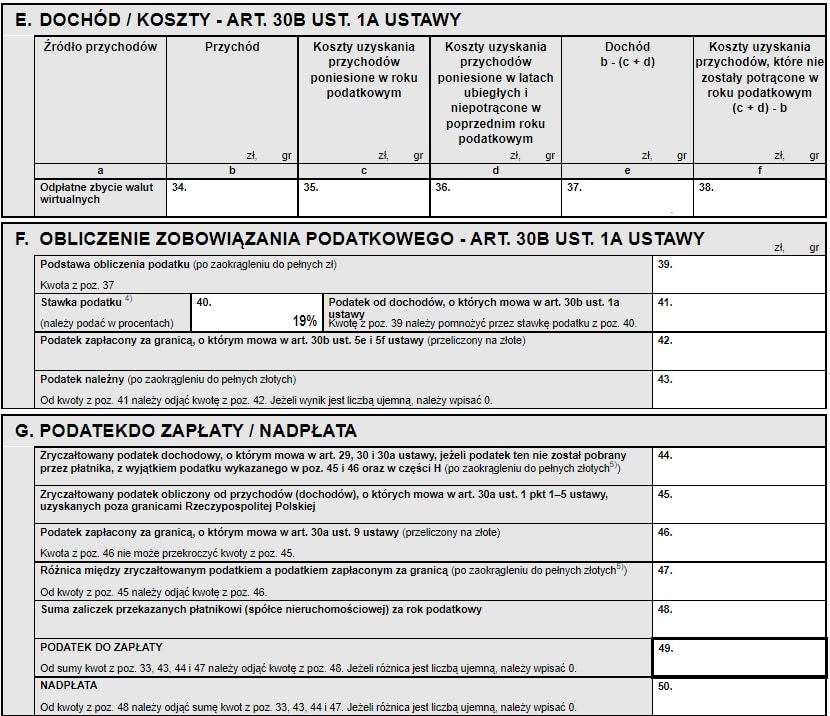

Dochody jakie uda nam się wygenerować z handlu walutami cyfrowymi należy zgłosić w specjalnie przygotowanym na to miejscu w formularzu PIT-38. Nasze zyski jeśli rozliczamy się jako osoba prywatna (pojedynczy inwestor) podlegają podatkowi od zysków kapitałowych – 19%, niezależnie od kwoty, którą udało nam się zarobić. Jeśli nasz zysk przekroczy milion złotych, wtedy należy jeszcze uiścić tzw. „daninę solidarnościową” w wysokości 4% od wszystkich środków, które przekraczają tę kwotę. Jeśli więc zarobiliśmy na czysto 1,2 miliona złotych, to podatek wysokości 4% płacimy od kwoty 200 tysięcy złotych.

W przypadku gdy podczas innych inwestycji (akcje, obligacje, waluty) niż kryptowaluty ponieśliśmy stratę nie możemy pokryć ewentualnymi zyskami z walut cyfrowych, ponieważ należy je rozliczać osobno. Podobnie z kosztami poniesionymi na poczet zakupu walut cyfrowych – koszt poniesiony na nabycie kryptowalut może być sumowany wyłącznie z pozostałymi kosztami, które tyczą się ktyptowalut.

Podatek od kryptowalut - pit 38

Podatek od kryptowalut - pit 38

Kiedy musimy zapłacić podatek od kryptowalut?

Wymiany kryptowalut w parach kryptowalutowych nie są objęte podatkami i możemy wymieniać je do woli. Podobnie w przypadku wymian NFT-kryptowaluta. Jeśli sprzedamy swój token NFT za ethera, nie możemy tego uznać jako realizację zysku, ponieważ otrzymaliśmy natywny token sieci, w której NFT powstało. Wymiana kryptowalut na stablecoiny również nie jest uznawana jako realizacja zysków. Jest to bardzo ważne dla osób, które chcą tymczasowo „wyjść” z rynku, aby zredukować wahania kursowe, a jednocześnie nie musieć regulować zobowiązań, jakie powstałyby w momencie sprzedaży za walutę fiducjarną (dolar, euro, złoty itp.) lub wymiany na inne dobro materialne lub niematerialne.

Podatek więc należy zapłacić w chwili, gdy wymieniamy swoje kryptowaluty na waluty fiducjarne (uzwanane za oficjalny środek płatniczy) i uzyskaliśmy w ten sposób dochód, lub na jakiekolwiek inne dobra czy aktywa (np. złoto, akcje), które kryptowalutami nie są (np. robimy zakupy bezpośrednio za pomocą bitcoina). Czas na rozliczenie dochodu z 2022 roku mamy do końca kwietnia 2023.