Jakie największe wyzwania stoją przed projektami DeFi?

W świecie kryptowalut powstaje coraz więcej projektów oferujących różnorodne usługi finansowe z wykorzystaniem zdecentralizowanych sieci. Zaliczamy do nich platformy pożyczkowe, zdecentralizowane giełdy, możliwość inwestowania w ztokenizowane papiery wartościowe oraz różne modele stablecoinów. Wykorzystują one standardowe narzędzia, które zostały przeniesione na blockchain i działają w modelu otwartego źródła (ang. open source) oraz w znacznej mierze mają zaimplementowane modele P2P (ang. peer-to-peer). Jest jednak kilka znaczących problemów, z którymi muszą się zmierzyć zanim osiągną wysoki poziom adopcji i będą mogły konkurować z scentralizowanymi instrumentami finansowymi.

Jakie są największe problemy DeFi?

Błędy w inteligentnych kontraktach

Projekty z branży DeFi są cały czas na bardzo wczesnym etapie rozwoju. Korzystanie z nich może generować spore zyski, ale wiąże się również z dużym ryzykiem. Większość projektów, która powstała w ostatnim czasie była tworzona w ciągu kilku dni, aby załapać się na szał, jaki związany był z tą branżą. Wśród twórców dominowała chęć szybkiego zysku, a inteligentne kontrakty na których bazowały projekty często powstawały w bardzo szybkim tempie. Nie przechodziły po drodze żadnych audytów lub celowo były zaprojektowane z błędami. Jednym z popularnych błędów wykorzystywanym przez nieuczciwych deweloperów było to, że uniemożliwiali oni posiadaczom tokenów ich odsprzedaż. Projekt dodawany był na zdecentralizowaną giełdę, można było go nabyć za ethery, ale wymiana w drugą stronę nie była już możliwa. W ten sposób zbierali oni środki od użytkowników, a dawali im bezwartościowe tokeny.

Mechanizmy działania pożyczek

Aktualnie, jeśli chcemy pożyczyć jakieś środki, musimy dać w zastaw około 150% ich wartości, co ma stanowić zabezpieczenie dla pożyczkodawcy, a także zabezpieczyć przed wahaniami kursowymi. Gdyby po pożyczce kurs nagle poszybował w dół, to ze względu na dodatkowe zabezpieczenie inteligentny kontrakt zdąży upłynnić te środki, przez co będziemy w stanie je później w całości odzyskać. Bardziej więc ten mechanizm przypomina działanie lombardu, w którym cenniejszy przedmiot oddajemy po zaniżonej wartości, ale mamy możliwość wykupu go, po pożyczonej cenie. Jeśli tego nie zrobimy, to pożyczkodawca ze względu na powiększony depozyt nie będzie na tej transakcji stratny.

Mała płynność i skomplikowane działanie

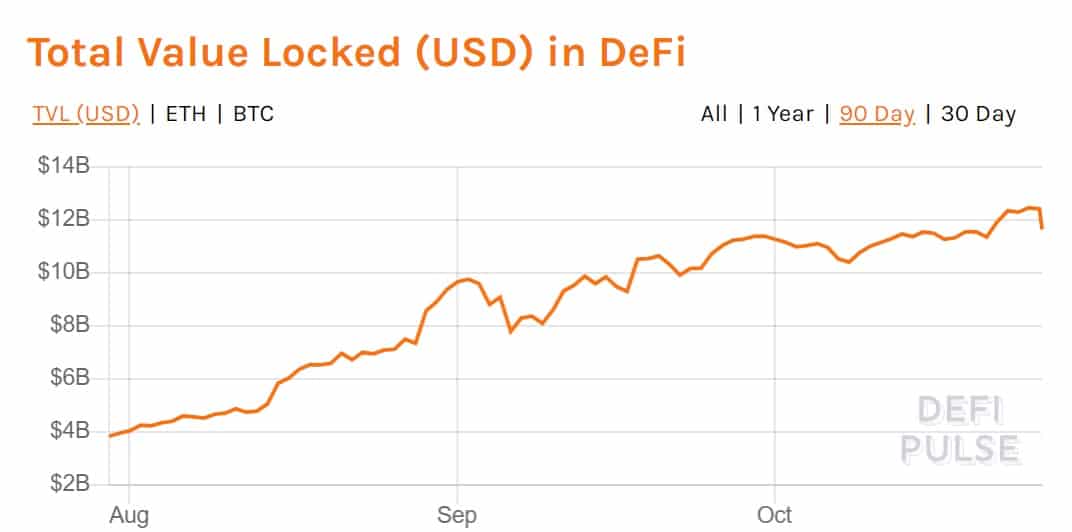

Mimo, że ilość środków jakie zamrożone są w DeFi na poczet prawidłowego działania inteligentnych kontraktów, oraz ich zwiększonej płynności cały czas wzrasta to ciągle jest bardzo mała. Wynosi ona w tej chwili 12 miliardów dolarów, co stanowi 1/4 całkowitej kapitalizacji ethereum. Ponadto jeśli zbyt wiele osób korzysta jednocześnie z tej sieci to w dość szybkim tempie ulega zapchaniu i opłaty za transakcje rosną do kilkunastu dolarów. Większość mechanizmów, które funkcjonują w DeFi, jak np. yield farming, sposoby działania kontraktów czy liquidity pooli są trudne do rozumienia dla osób, które nie interesują się tematem, co również znacznie utrudnia adopcję tych projektów na szeroką skalę.

Jeśli w przyszłości udałoby się rozwiązać problemy DeFi, jakie aktualnie występują, to ze względu na dużą ilość zalet projekty te będą miały realną szansę konkurować z najpopularniejszymi instrumentami finansowymi, a nawet bankami.